Die Fed ist überschuldet. Eigentlich.

Hinter vorgehaltener Hand machte die Botschaft in Fachkreisen bereits die Runde: Die US-Zentralbank Fed hat, folgt man den Regeln kaufmännischer Buchführung, ihr Eigenkapital verloren. Sie ist, wie der Volksmund sagen würde, pleite. Was ist passiert?

Das Gebäude der Federal Reserve an der Constitution Avenue in Washington, DC, USA.

Foto: iStock

Die Fed hat insbesondere ab Frühjahr 2020, also in Zeiten der extrem niedrigen Zinsen, sehr große Mengen Staatsanleihen und Hypothekarschuldverschreibungen im Kapitalmarkt erworben, um Wirtschaft und Finanzmärkte in Zeiten der Corona-Krise zu stützen.

Bezahlt hat sie die Käufe mit der Ausgabe von neuem Zentralbankgeld. Dadurch ist eine gewaltige Geldschwemme im US-amerikanischen Interbankenmarkt entstanden, also in dem Markt, in dem die Banken untereinander Kredite gewähren. Und genau hier werden die Zinskonditionen für alle anderen Kreditmärkte bestimmt.

Zinsen und ihre Konditionen

Die Geldschwemme übt nun aber starken Abwärtsdruck auf die Interbankenzinsen aus. Da das geldpolitisch nicht gewünscht ist – schließlich erhöht die Fed die Leitzinsen, will also den Interbankenkredit verteuern, um die Inflation zu senken –, hat sich der Zentralbankrat der Fed entschieden, die überschüssigen Guthaben, die die Banken bei der Fed halten, zu verzinsen.

Derzeit beträgt dieser Zins 4,90 Prozent, ist also nahe beim Leitzins, der zwischen 4,75 und 5,00 Prozent liegt. Damit ist quasi eine Zinsuntergrenze im Interbankengeldmarkt eingezogen: Keine Bank wird für weniger als 4,90 Prozent verleihen, wenn sie diesen Zins bei der Fed bekommt.

Zudem gewährt die Fed ausgewählten Nichtbanken die Möglichkeit, sogenannte „Reverse Repurchase Agreements“ mit ihr abzuschließen – zu dieser privilegierten Gruppe zählen Asset Manager, Kapitalanlagegesellschaften, Pensionsfonds und andere. Letztere können die von ihnen und ihren Kunden nicht benötigten Guthaben „über Nacht“ an die Fed übertragen und erhalten dafür im Tausch verzinsliche Wertpapiere.

Dafür verdienen sie einen Zins von 4,80 Prozent, der damit zwar leicht unter, aber immer noch recht nahe an der geldpolitisch gewünschten Zinsuntergrenze am Interbankenmarkt liegt.

Schulden der Fed übersteigen Eigenkapital – um mindestens 6 Milliarden

Die Fed hat dadurch zwar die Zinskonditionen im Geldmarkt im Griff, hat sich allerdings dadurch zu Zinszahlungen verpflichtet, die höher sind als die Zinszahlungen, die sie auf ihrem Wertpapierportfolio erhält. Und da die Fed nun schon seit geraumer Zeit mehr Zinsen zahlt, als sie einnimmt, hat sich ein gewaltiger negativer Nettozinsertrag in der Fed-Bilanz aufgebaut.

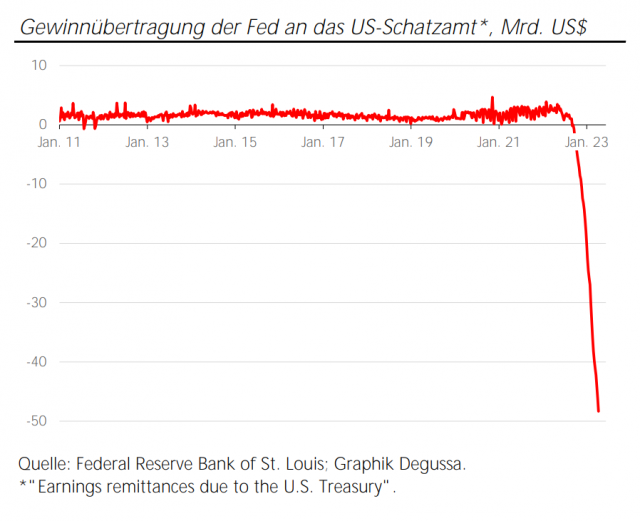

Er wird in einer Bilanz-Passivposition ausgewiesen: Der übliche Gewinnübertrag an das US-Schatzamt, der normalerweise positiv ist, war am 12. April 2023 bei minus 48,3 Mrd. US-Dollar angelangt.

Wenn ein Eintrag, den die Fed auf der Passivseite ihrer Bilanz, also unter ihren Verbindlichkeiten, ausweist, ein negatives Vorzeichen trägt, so bedeutet das nichts anderes, als dass er die Gesamtschulden reduziert.

Man kann zurecht stutzig werden: Mit Bilanzwahrheit und -klarheit ist diese Buchungspraxis schwerlich verträglich. Es versperrt vielmehr den Blick auf die Tatsache, dass die Schulden der Fed aktuell ihr Eigenkapital übersteigen – denn es lag zur gleichen Zeit bei lediglich 42,2 Mrd. US-Dollar.

Der buchhalterische Verlust würde übrigens noch viel höher ausfallen, wenn die Fed die von ihr gekauften Schuldpapiere zu Marktwerten anstatt, wie es der Fall ist, zu historischen Anschaffungskosten in ihrer Bilanz ausweisen würde. Denn die Zinserhöhungen der Fed haben die Wertpapierkurse mächtig in die Tiefe geschickt.

Wenn es nicht gerade das Unternehmen wäre, was das Geld erzeugt …

Jedes herkömmliche Unternehmen befände sich vor diesem Hintergrund jetzt in argen Problemen; so wäre hierzulande eine unterlassene Verlustanzeige strafbar.

Doch die Fed, wie jede andere Zentralbank übrigens auch, ist kein herkömmliches Unternehmen. Denn sie besitzt vielmehr das staatliche Monopol der Geldproduktion.

Genauer: Die Zentralbank kann das Geld, in der sie ihre Verbindlichkeiten zu bezahlen hat, selbst erzeugen, und zwar jederzeit, in jeder beliebigen Menge.

Die Zentralbank kann nicht Pleite gehen wie ein herkömmliches Unternehmen. Sie könnte also durchaus auch dann weiter operieren, auch wenn ihr Eigenkapital aufgezehrt wäre, wenn es also auf der Aktivseite ihrer Bilanz ausgewiesen würde.

Sollte das fehlende Eigenkapital der Fed wieder hergestellt werden, müsste beispielsweise das US-Schatzamt neue Staatsanleihen unentgeltlich an die Fed übertragen: Das Vermögen auf der Aktivseite würde ansteigen, sodass bei gleichbleibenden Verbindlichkeiten das Eigenkapital der Fed ansteigt.

Ein Menetekel, die unheilvolle Warnung

Zwar könnten buchhalterische Kunstgriffe die Bilanz der Fed „retten“, aber das heißt nicht, dass Anleger und Investoren nicht doch Zweifel an der US-Dollar-Konstruktion bekommen könnten: Wenn die Fed schon kein Eigenkapital mehr hat, wie wird es da dann erst den Geschäftsbanken gehen?

Und wenn ihre Bilanz schon völlig überlastet ist, ist die US-Zentralbank dann überhaupt noch in der Lage, in der nächsten Krise als „Retter in der Not“ aufzutreten?

Die Überschuldungsbilanz der Fed ist daher so etwas wie ein Menetekel: Anleger und Investoren könnten Vertrauen verlieren in die Verlässlichkeit, die Werthaltigkeit des US-Dollar und aller Währungen, die auf ihm aufbauen, und deren fortgesetzte Vermehrung für immer mehr Schulden sorgt. Es wäre ihnen nicht zu verdenken.

Prof. Dr. Thorsten Polleit ist Chefvolkswirt der Degussa Goldhandel in Frankfurt/Main, Europas größtem Edelmetallhandelshaus. Davor war er als Ökonom 15 Jahre im internationalen Investment-Banking tätig. Er ist zudem Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Präsident des Ludwig von Mises Instituts Deutschland und Buchautor. Weitere Informationen unter: www.thorsten-polleit.com.

Aktuelle Artikel des Autors

28. Juli 2024

Die ruinöse Flucht in die Staatsschulden

05. Juni 2024

Die Eurozinsen rauschen wieder in die Tiefe

22. März 2024

USA: Mit Staatsschulden gegen Rezession und Crash

Kommentare

Noch keine Kommentare – schreiben Sie den ersten Kommentar zu diesem Artikel.

0

Kommentare

Noch keine Kommentare – schreiben Sie den ersten Kommentar zu diesem Artikel.